インボイス制度における「古物商特例」の4つのポイント

はじめに

「インボイスって最近聞くけどよくわからない」

「古物商特例が適用される条件は?」

2023年10月1日から開始されるインボイス制度。

この制度において、古物商は、一定の条件を満たすことで「特例」を受けることができます。

今回は、インボイス制度の概要に簡単に触れつつ、「取引の相手方」や「帳簿の記載事項」など、古物商特例の4つのポイントについて行政書士が解説します。

目次

インボイス制度とは

「適格請求書等保存方式」と呼ばれるインボイス制度は、「適格請求書(インボイス)」を用いて仕入税額控除を受けるための制度です。

この制度の目的は、消費税率が8%と10%が混在するようになったことで、取引の正確な消費税額と消費税率を把握することです。

仕入税額控除とは

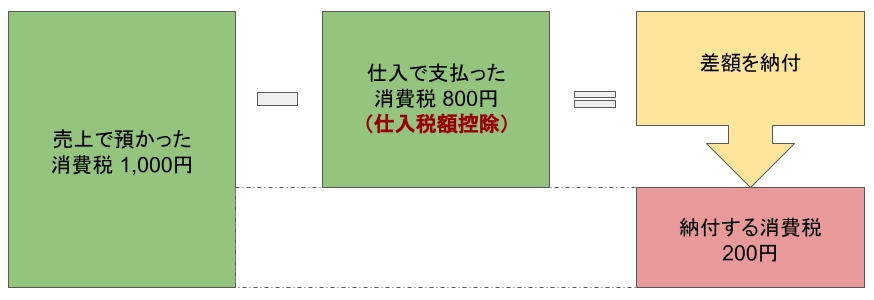

仕入税額控除とは、簡単に言うと、「消費者から預かった消費税額」から「仕入で支払った消費税額」を差し引いた額を納税することをいいます。

例えば、仕入にかかる消費税が800円で売り上げにかかる消費税が1,000円の場合、仕入で発生した800円が控除され、差額の200円を納税することになります。

仕入税額控除を受けるには

インボイス制度の下で仕入税額控除を受けるには、申請により「インボイス発行事業者(適格請求書発行事業者)」として登録を受けた事業者が交付する「インボイス(適格請求書)」と帳簿の保存が要件となります。

なお、インボイス発行事業者として登録を受けることができるのは、課税売上高が1,000万円を超える課税事業者です。

課税売上高が1,000万円以下の「免税事業者」が登録を受けるためには、「課税事業者」となる必要があります(消費税の免税が受けられなくなります)

登録申請期限

インボイス発行事業者となるための登録申請期限はありません。

ただし、2023年10月1日のインボイス制度開始のタイミングに合わせて適格請求書発行事業者となるには、原則として、2023年9月30日までに登録申請手続を行う必要があります。

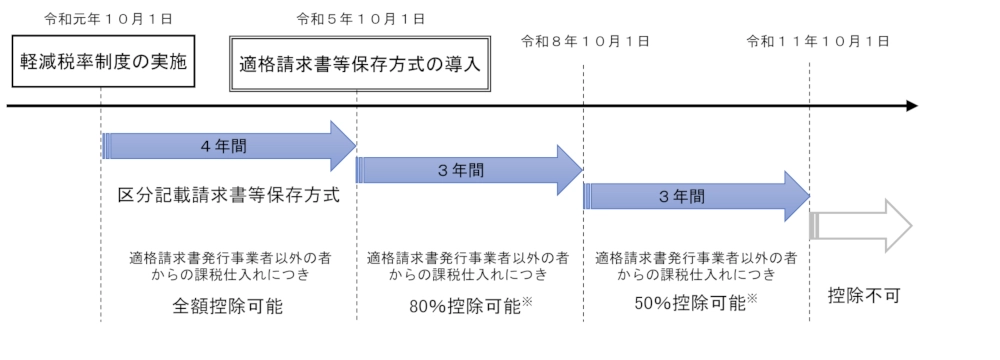

経過措置

インボイス制度開始から6年間は、免税事業者や消費者からの仕入であっても、一定割合の仕入税額控除ができる経過措置が設けられています。

- 2023年10月1日から2026年9月30日までの3年間は80%

- 2026年10月1日から2029年9月30日までの3年間は50%

- 2029年10月1日から0%

古物商特例とは

このように、インボイス制度では、仕入税額控除が認められるためには、適格請求書と帳簿の保存が必要です。

しかし、古物商においては、この適格請求書の発行を受けることが困難な取引、例えば、取引の相手方が「一般消費者」である場合には、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められます。

古物商特例が適用されるためには、次の4点を満たす必要があります。

古物商特例の4つのポイント

- 古物商であること

- インボイス発行事業者以外の者から仕入れた古物であること

- 仕入れた古物が棚卸資産であること

- 一定の事項が記載された帳簿を保存すること

質屋営業法における「質屋」の許可を受けた者についても同様の特例が適用されます

古物商の面倒な

手続きは丸投げして

空いた時間を

有意義に過ごそう

\ 選べる3つのプラン 15,400円から /

1. 古物商であること

当然ですが、インボイス制度における古物商特例を受けるためには、自身又は自社が古物商の許可を受けていなければなりません。

古物商の許可を取得するためには、法定の申請書とその他添付書類を、古物商の営業所とする場所を管轄する警察署を経由して、都道府県公安委員会に申請する必要があります。(古物営業法第5条第1項)

概ね40日間(土日祝日は除くため約2か月間)の審査の結果、「許可」となった場合には、公安委員会から許可証が交付されます。(古物営業法第5条第2項)

古物商の許可は、誰でも受けられるわけではなく、「古物商」「管理者」「法人の役員」について、それぞれ一定の欠格事由が定められています

2. インボイス発行事業者以外の者から仕入れた古物であること

特例の適用される取引の相手方は、「インボイス発行事業者でない者」(免税事業者や一般消費者等)に限られます。

そのため、買取の相手方がインボイス発行事業者でないことを客観的に明らかにしておく必要があります。

客観的に明らかにする方法としては、例えば「相手方に記載してもらう買取申込書などにチェック欄を設ける」ことなどが考えられます。

- 私は、適格請求書発行事業者ではありません。

相手方がインボイス発行事業者の場合

買取の相手方が「インボイス発行事業者」である場合は、インボイス制度の原則通り、その相手方から適格請求書の交付を受け、消費税法の帳簿とともに保存しておくことで仕入税額控除を受けることができます。

3. 仕入れた古物が棚卸資産であること

仕入れた古物が「棚卸資産」として計上できるものである必要があります。

棚卸資産とは、販売する目的で一時的に保管している商品・製品・原材料などのことで、いわゆる「在庫」と呼ばれるものです。

そのため、自身又は自社で使用するために買い取ったものについては対象となりません。

また、棚卸資産であっても「消耗品」については、古物商特例を適用できません。

古物でないものを買い取る場合

古物営業法が定義する「古物」に該当しないもの(例:金、白金の地金等)であっても、古物営業と同等の取引方法(古物台帳に記帳する等)によって、古物商がこれを買い受けるときは、その仕入れも古物商特例の対象となります。

https://hayward-law.com/kobutsusho/古物商許可/サポート

【丸投げサポート】すぐに古物商の許可が欲しいけど、何をしたらいいかわからない方におすすめ。

【東京・千葉・神奈川・埼玉限定】忙しい平日の日中に、申請代行も受付中。個人・法人どなたでも対応OK。

※神奈川・埼玉は一部の地域

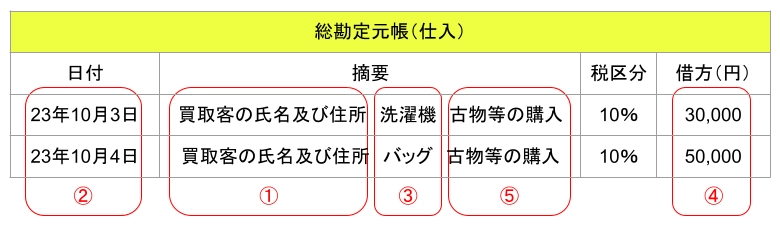

4. 一定の事項が記載された帳簿を保存すること

帳簿の記載事項に関しては、通常必要な記載事項に加え、「取引の相手方の住所(所在地)」「古物商特例の対象となる旨」の記載が必要となります。

- 取引の相手方の氏名(名称)及び住所(所在地)※

- 取引年月日

- 取引内容(軽減対象である場合その旨)

- 支払対価の額

- 古物商特例の対象となる旨

なお、「① 相手方の氏名(名称)及び住所(居所)」に関しては、古物営業法の規定により、古物営業法の帳簿(いわゆる古物台帳等)への記載が不要とされている場合は、消費税法の帳簿への記載も不要となります。

古物営業法上の帳簿への記載が免除される場合とは「対価の総額が1万円未満の取引をしたとき」があたります(1万円未満であっても「バイク」「ゲームソフト」「書籍」など一定の古物については記載義務が残ります)

消費税法の帳簿と古物営業法の帳簿との関係

古物営業法の帳簿は、原則、買取時の対価の総額が1万円以上(税込)の場合に記録義務が発生します。

その記録事項は「取引年月日」「古物の品目、特徴及び数量」「相手方の住所、氏名、職業及び年齢」「相手方の身分確認の方法」とされており、古物台帳には、消費税法の帳簿の記載事項のうち「①取引の相手方の氏名及び住所」「②取引年月日」「③取引内容」が含まれます。

したがって「④ 支払対価の額」の事項を加えた古物台帳と「⑤ 古物商特例の対象となる旨」について記載した消費税法の帳簿(総勘定元帳等)を合わせて保存することで、帳簿の保存要件を満たすことが可能です。

古物台帳の保存期間は3年間であるところ、総勘定元帳等と合わせて保存する場合の期間は(課税期間の末日の翌日から2か月を経過した日から)7年間となります

特典1

古物営業ガイド

ヘイワード行政書士事務所へご依頼いただいた方だけがアクセスできる特別ガイドと古物台帳をご提供。防犯三大義務など古物営業法に関するものから、その他規制の及ぶ関連法令までをカバー。適正な古物営業をしっかりサポート。